Outlook 2024: halfjaarlijkse update en financiële vooruitblik

Christofer Govaerts

Christofer Govaerts

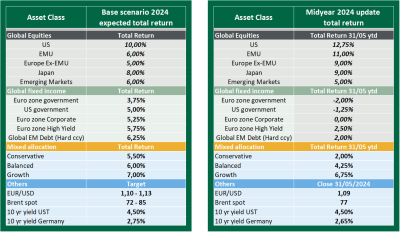

Begin november 2023 presenteerden we onze visie over het te verwachten rendement van de verschillende risicoprofielen voor 2024. Vandaag is het moment aangebroken om te kijken in hoeverre ons aanvankelijke rendementsscenario voor de verschillende risicoprofielen al dan niet is gerealiseerd of op de juiste weg is.

Het resultaat toont dusver een gemengd beeld met positieve en negatieve uitschieters:

Links: scenario opgesteld op 03/11/23 - Rechts: resultaat op 31/05/24

Een gewijzigde omgeving sinds november 2023

Het scenario waarvan veel waarnemers begin november 2023 uitgingen, was dat de inflatie onder controle was en dat de deflatietendens zich zou verderzetten gedurende 2024. Op basis daarvan was het normaal om eveneens dalende beleidsrenteverwachtingen in te calculeren voor het huidige kalenderjaar. Echter, hier is het beeld vandaag toch significant gewijzigd:

- De deflatietendens ondervindt enkele hindernissen waardoor de inflatiedoelstelling, 2% op jaarbasis in de ontwikkelde wereld, dit jaar wellicht niet bereikt wordt. Dit wordt mede veroorzaakt door een aanhoudende inflatie in de dienstensector.

- Bijgevolg hebben centrale bankiers hun retoriek voortdurend aangepast. Het komt er in feite op neer dat de renteverlagingen wel zullen worden gerealiseerd maar dat men niet gehaast is om dit op korte termijn effectief uit te voeren. Daarom is de renteagenda gewijzigd in de tijd (uitgesteld) en in frequentie (het totaal aantal renteverlagingen).

- Aan het begin van dit jaar verwachtte men 6 renteverlagingen van 25 basispunten voor de VS en 6 tot 7 renteverlagingen in de eurozone. Vandaag spreken we nog maar van 1 à 2 renteverlagingen voor de VS en 2 à 3 renteverlagingen in de eurozone voor heel 2024. En dat heeft uiteraard een impact gehad op bepaalde activaklassen.

Wat heeft tot dusver niet gewerkt? - Vastrentende defensieve beleggingen (staatsobligaties)

Het is duidelijk dat bovenstaande wijziging in het rentescenario teleurstellend was voor risicomijdende obligatiebeleggers.

- De cijfers voor de tienjaarsrente moeten eveneens in perspectief worden geplaatst, aangezien de euforie van november en december 2023 de rentes al spectaculair deed dalen. Per 1 januari 2024 was de uitgangspositie voor rentes op tienjarige staatsobligaties 2% (!) in Duitsland en 3,85% (!) in de VS. Eind 2023 nam men dus al een aanzienlijk voorschot op de toekomst.

- Kortom, het gerealiseerde rendement van het vierde kwartaal van 2023 kwam al ongeveer overeen met het rendement dat we voor heel 2024 hadden verwacht. Dit rendement heeft men dus tijdens de eerste jaarhelft grotendeels moeten inleveren.

"Net zoals vorig jaar waren het de grote techbedrijven die het mooie weer maakten"

Wat heeft gewerkt en zelfs beter dan verwacht ? Risico activa

Tot dusver tonen de cijfers duidelijk aan dat risicoactiva goed tot zelfs uitstekend hebben gepresteerd.

De aandelenmarkten gingen door op het elan van de eindejaarsrally van 2023, met uitzondering van april, de enige maand van 2024 met tegenvallende resultaten. De verantwoordelijke ‘drivers’ hiervoor waren:

- Een knap resultatenseizoen voor zowel het vierde kwartaal van 2023 als het eerste kwartaal van 2024, dat behoorlijk aan de verwachtingen voldeed, ondanks het feit dat de lat zeer hoog lag.

- Iets betere vooruitzichten voor de globale conjunctuur, met de VS die tegen de verwachting in haar conjuncturele landing nog niet heeft ingezet.

- Net zoals vorig jaar waren het de grote techbedrijven (bijvoorbeeld de ‘magnificent 7’) die het mooie weer maakten (bijvoorbeeld AI en Nvidia) en die als zwaargewichten in de wereldwijde aandelenindices verantwoordelijk waren voor het al mooie beursresultaat.

- Tenslotte surften risicovollere obligaties mee op de aangename golf van aandelen (hoogrentend en in zekere mate opkomende markten). Kwaliteitsvolle bedrijfsobligaties konden tot dusver de schade beperken

"We verwachten toch een betere tweede jaarhelft"

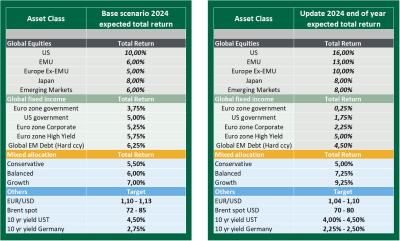

Tweede jaarhelft – Nieuwe verwachtingen en de wegenkaart naar een ‘normaal’ rendement

Hoewel obligaties sinds het begin van dit jaar nog niet het gehoopte rendement hebben opgeleverd, verwachten we toch een betere tweede jaarhelft gedreven door een gunstigere rente-omgeving. Wat aandelen betreft, blijft het marksentiment gunstig en dus verhogen we onze prognoses. Om af te sluiten presenteren we nog een aantal overwegingen voor de tweede jaarhelft:

- Geopolitiek: De belangrijkste verkiezingen zijn achter de rug, met uitzondering van één, en dat is “the big one” voor 2024, namelijk de verkiezingen in de Verenigde Staten die plaatsvinden op 5 november 2024. Op geopolitiek vlak blijft de handelsoorlog met China een rem zetten op de globale conjunctuurontwikkeling, recent nog in de verf gezet door menig instituut zoals het IMF, de Wereldbank en de OESO. De recente trends met betrekking tot technologiebescherming tussen de grote handelsblokken vormen een aanvullend bewijs.

- Seizoenseffecten: De zomer en de aanvang van de herfst zijn traditioneel volatiele maanden zoals de laatste jaren hebben aangetoond. Dit jaar zal dit in de aanloop naar de verkiezingscampagne in de VS zeker niet anders zijn. Het valt niet uit te sluiten dat er wat volatielere periodes aankomen in de periode augustus/september met misschien wat tussentijdse winstnemingen. Anderzijds, wanneer het stof is gaan liggen en alles duidelijk wordt na 5 november, is de kans reëel dat we ons mogen opmaken voor nog een laatste spurt tijdens een eindejaarsrally.

Links: scenario 2024 opgesteld 03/11/23 - Rechts: scenario 2024 update 14/06/2024